Kosten die de ondernemer maakt om zijn omzet te kunnen realiseren, zijn aftrekbaar als kostenpost. Daarnaast zijn er aftrekposten van de Belastingdienst die onder voorwaarden toegepast kunnen worden. Deze aftrekposten vallen onder de term ondernemersaftrek en is een aftrek op de winst. Dit in tegenstelling tot de heffingskortingen, die zijn aftrekbaar van de te betalen belasting. De meest toegepaste aftrekposten zijn:

- zelfstandigenaftrek

- startersaftrek

Volledigheidshalve zijn er ook:

- startersaftrek bij arbeidsongeschiktheid

- aftrek voor speur- en ontwikkelingswerk

- meewerkaftrek

- stakingsaftrek

De zelfstandigenaftrek wordt toegepast wanneer je ondernemer voor de inkomstenbelasting bent, je voldoet aan het urencriterium van 1225 uur en bent nog niet AOW gerechtigd. De aftrek bedraagt 6.310 euro, het maximale tarief voor aftrek is 40%.

De startersaftrek wordt toegepast als je in 1 of meer van de 5 voorgaande jaren geen ondernemer bent geweest en je in die periode niet meer dan 2x de startersaftrek hebt toegepast. Je moet eveneens voldoen aan het urencriterium. De aftrek bedraagt 2.123 euro.

Na toepassing van de ondernemersaftrek volgt de MKB-winstvrijstelling. Hiervoor geldt (evenals voor de aftrekposten) de voorwaarde dat je ondernemer bent voor de inkomstenbelastingen. Om dat te kunnen bepalen is er de ondernemerscheck.

In mijn blog Heffingskortingen stelde ik dat op basis van deze kortingen je de conclusie kan trekken dat je als werkende pas vanaf een bruto inkomen van 8.880 euro daadwerkelijk inkomstenbelasting moet gaan betalen. Pas bij 22.356 euro is het bedrag aan inkomstenbelasting en premies volksverzekeringen opgelopen tot 1.585 euro. Echter, de posten van de ondernemersaftrek moeten daar nog af, en dat scheelt aanzienlijk.

Na toepassing van de aftrekposten wordt de MKB aftrek (14%) berekend. Het totaal van alle posten vormt de ondernemersaftrek.

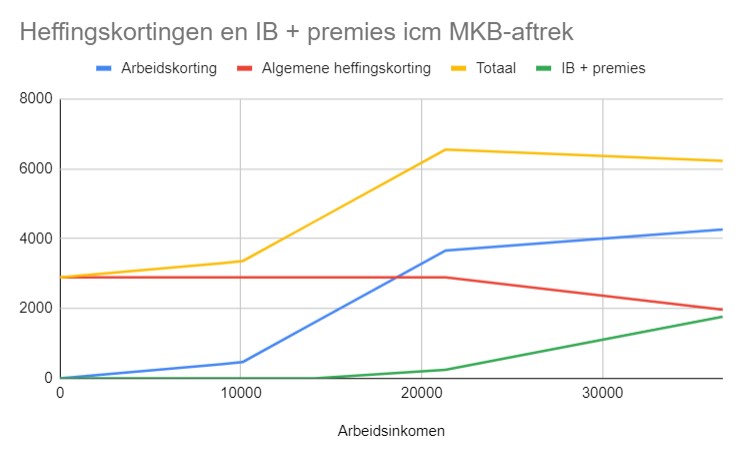

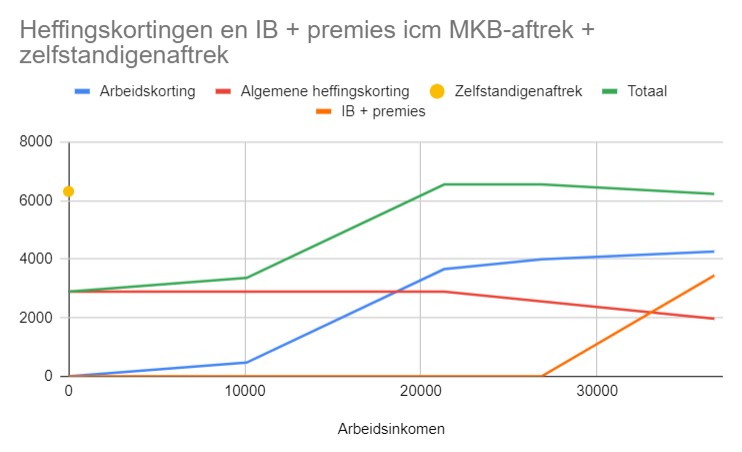

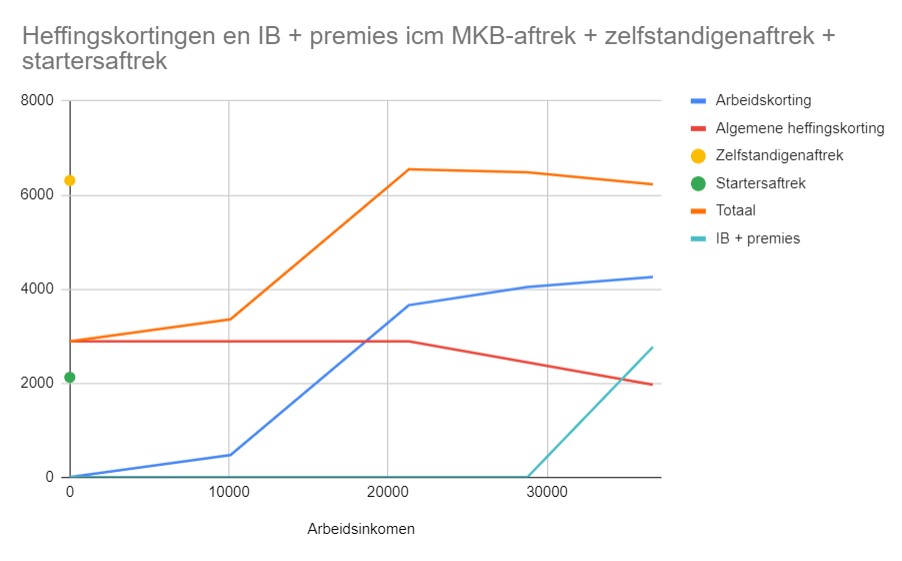

Grafisch weergegeven ziet het er als volgt uit:

Bij toepassing van uitsluitend MBK-aftrek (indien de ondernemer ook ondernemer voor de inkomstenbelasting is), is het netto winst tot 14.085 belastingvrij.

Inclusief zelfstandigenaftrek begint het belasting betalen bij 26.855 euro vanwege de extra aftrek van 6.310 euro van de winst. De ondernemer moet dan wel minimaal 1225 uur werkzaam zijn voor zijn bedrijf.

Tenslotte inclusief de startersaftrek is de winst tot 28.774 euro onbelast. Met de startersaftrek komt er nog eens 2.123 euro in mindeling op de winst voordat er belasting over wordt berekend.

Naast het betalen van inkomstenbelasting is de ondernemer ook altijd nog premie ZVW (Zorgverzekeringswet) verschuldigd. Deze premie is niet in de overzichten meegenomen en bedraagt 5,50% van het belastbaar inkomen.

De volgende keer ga ik in op de toeslagen.