Huiseigenaren die zzp-er én btw-plichtig zijn, moeten btw betalen over de stroom die ze met hun zonnepanelen opwekken. Sinds dit jaar kunnen ze daarvoor gebruik maken van een forfait, gebaseerd op het opwekvermogen van de zonnepanelen. Bij een opwekvermogen van 3.001 – 4.000 Wattpiek is de bijtelling bijvoorbeeld 80 euro. Voor meer informatie klik op: voorbeeldaangifte-btw-zonnepanelen.

Tag archieven: Belastingen

Nieuwe brieven betalen motorrijtuigenbelasting

Als je je motorrijtuigenbelasting niet automatisch betaalt maar via acceptgiro, dan gaat er iets veranderen.

Op 1 juni 2023 verdwijnt de acceptgiro om motorrijtuigenbelasting te betalen. Je krijgt vanaf dat moment een brief met betaalinformatie in plaats van een acceptgiro. In de betaalinformatie staat alle informatie die je nodig hebt om te betalen.

De tekst en de opmaak van de brieven zijn ook veranderd. Is er twijfel of de brief van de Belastingdienst is? Controleer dan het rekeningnummer: NL86INGB0002445588. Dit nummer is ongewijzigd.

Bron: belastingdienst.nl

Compensatie box 3 vermogen

Voor wie geen bezwaar had gemaakt tegen de vermogensheffing van 2017 tot en met 2020, zou mogelijk toch achteraf nog een kans liggen in het ambtshalve bezwaar maken. Door deze plannen is een streep gehaald. Vanwege tegenvallers in de koopkracht en de energietarieven geeft het kabinet voorrang aan de koopkracht van kwetsbare huishoudens.

De Belastingdienst zal alle ambtshalve bezwaarschriften afwijzen, conform een uitspraak van de Hoge Raad dit jaar. Daarentegen is de grens van het vrijgestelde vermogen wel flink opgeschroefd: van 50.650 euro naar 57.000 euro.

Gevolgen miljoenennota 2023

ZZP Nederland heeft een overzichtelijk artikel geplaatst over de gevolgen van de miljoenennota voor ondernemers in 2023. Verlaging van de zelfstandigenaftrek en afschaffing van de FOR zijn wel zaken om rekening mee te gaan houden. Het artikel is te vinden op Gevolgen miljoenennota.

Toeslagen

Toeslagen zijn een financiële tegemoetkoming van de Belastingdienst in de kosten. Er bestaan vier soorten toeslagen: zorgtoeslag, huurtoeslag, kinderopvangtoeslag en kindgebonden budget. Welke toeslag je krijgt is afhankelijk van je financiële situatie.

In deze blog wordt kort uitgelegd wanneer je ergens voor in aanmerking komt. De grenzen zijn niet altijd scherp te stellen, om er zeker van te zijn dat je ergens voor in aanmerking komt, kan er een proefberekening gemaakt worden op de website van de Belastingdienst.

Zorgtoeslag

Iedereen van 18 jaar en ouder kan in aanmerking komen voor zorgtoeslag. Daarbij gelden de volgende inkomensgrenzen (2022):

– alleenstaand: 31.998, max toegestaan vermogen: 120.020

– met toeslagpartner: 40.994, max toegestaan vermogen 151.767

Huurtoeslag

Wanneer je een zelfstandige woonruimte huurt tot een bedrag van 763 euro kan je in aanmerking komen voor huurtoeslag. Dit is afhankelijk van je leeftijd, inkomen, vermogen en medebewoners. De inkomensgrens is niet hard, de huurtoeslag neemt af naarmate het inkomen hoger is. Grof gezien is het volgende schema te hanteren:

– alleenstaand: inkomen 25.000 – 42.000 euro, max toegestaan vermogen 31.747

– met medebewoner: inkomen 25.000 – 42.000 euro, max toegestaan vermogen 63.494

Kinderopvangtoeslag

Als werkende ouders kun je in aanmerking komen voor kinderopvangtoeslag. Dit geldt ook voor een alleenstaande werkende ouder. Je hebt alleen recht op kinderopvangtoeslag als je werkt, een opleiding volgt of een traject volgt dat de kans op werk vergroot. Als je een partner hebt, hebben jullie samen recht op toeslag op basis van de uren die de minst werkende kwijt is aan zijn werk. De toeslag geldt alleen als het kind naar een geregistreerde kinderopvang gaat. De hoogte van de toeslag is inkomensafhankelijk, echter er is geen maximum inkomen bepaald waarbij de toeslag 0 is. De minimum toeslag is altijd nog 33,3% van de kosten tot de maximum te vergoeden uurprijs van de opvang.

Kindgebonden budget

Kindgebonden budget is een tegemoetkoming in de kosten voor je kinderen. Je hebt recht op kindgebonden budget als je kinderbijslag krijgt en minstens 1 kind hebt onder de 18 jaar.

In het algemeen geldt: hoe meer en hoe ouder de kinderen, hoe hoger het inkomen waarmee je nog in aanmerking komt voor kindgebonden budget. Inkomensgrenzen (als voorbeeld):

– partners met 1 kind: 57.000 euro, max toegestaan vermogen 151.767

– alleenstaand met 2 kinderen: 111.000, max toegestaan vermogen 120.020

In veel gevallen is het vanwege de verschillende factoren die invloed hebben op de berekening niet eenvoudig vast te stellen of iemand in aanmerking komt voor een toeslag. Maak daarom een proefberekening op de site van de Belastingdienst. Heb je daarbij hulp nodig, dan kan je je vraag kwijt bij info@vanbuurenbelastingen.nl.

Aftrekposten van de Belastingdienst

Kosten die de ondernemer maakt om zijn omzet te kunnen realiseren, zijn aftrekbaar als kostenpost. Daarnaast zijn er aftrekposten van de Belastingdienst die onder voorwaarden toegepast kunnen worden. Deze aftrekposten vallen onder de term ondernemersaftrek en is een aftrek op de winst. Dit in tegenstelling tot de heffingskortingen, die zijn aftrekbaar van de te betalen belasting. De meest toegepaste aftrekposten zijn:

- zelfstandigenaftrek

- startersaftrek

Volledigheidshalve zijn er ook:

- startersaftrek bij arbeidsongeschiktheid

- aftrek voor speur- en ontwikkelingswerk

- meewerkaftrek

- stakingsaftrek

De zelfstandigenaftrek wordt toegepast wanneer je ondernemer voor de inkomstenbelasting bent, je voldoet aan het urencriterium van 1225 uur en bent nog niet AOW gerechtigd. De aftrek bedraagt 6.310 euro, het maximale tarief voor aftrek is 40%.

De startersaftrek wordt toegepast als je in 1 of meer van de 5 voorgaande jaren geen ondernemer bent geweest en je in die periode niet meer dan 2x de startersaftrek hebt toegepast. Je moet eveneens voldoen aan het urencriterium. De aftrek bedraagt 2.123 euro.

Na toepassing van de ondernemersaftrek volgt de MKB-winstvrijstelling. Hiervoor geldt (evenals voor de aftrekposten) de voorwaarde dat je ondernemer bent voor de inkomstenbelastingen. Om dat te kunnen bepalen is er de ondernemerscheck.

In mijn blog Heffingskortingen stelde ik dat op basis van deze kortingen je de conclusie kan trekken dat je als werkende pas vanaf een bruto inkomen van 8.880 euro daadwerkelijk inkomstenbelasting moet gaan betalen. Pas bij 22.356 euro is het bedrag aan inkomstenbelasting en premies volksverzekeringen opgelopen tot 1.585 euro. Echter, de posten van de ondernemersaftrek moeten daar nog af, en dat scheelt aanzienlijk.

Na toepassing van de aftrekposten wordt de MKB aftrek (14%) berekend. Het totaal van alle posten vormt de ondernemersaftrek.

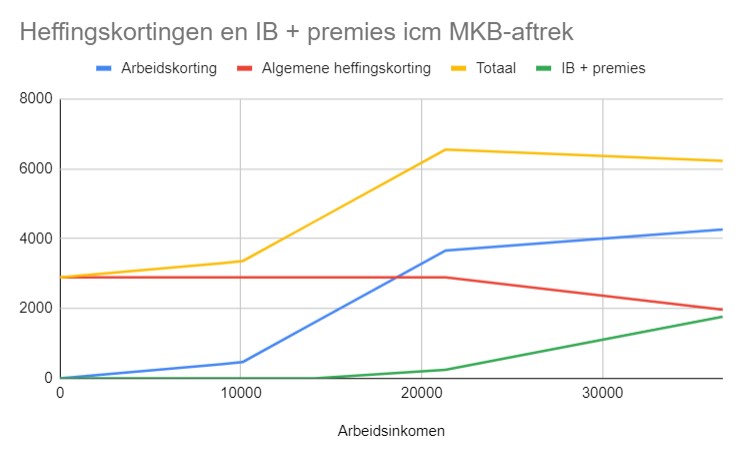

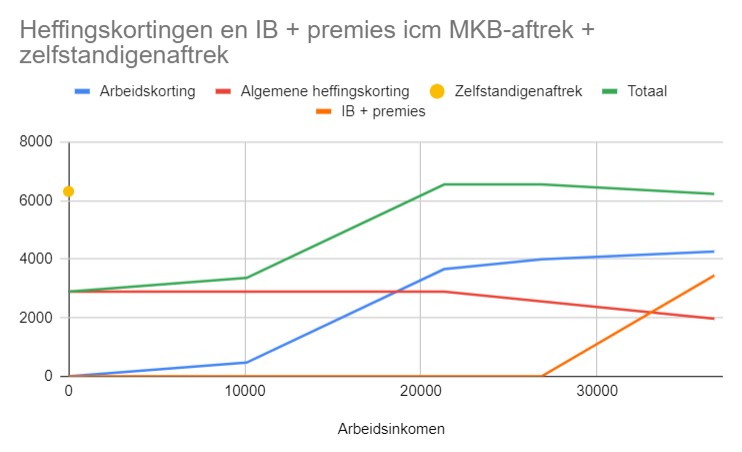

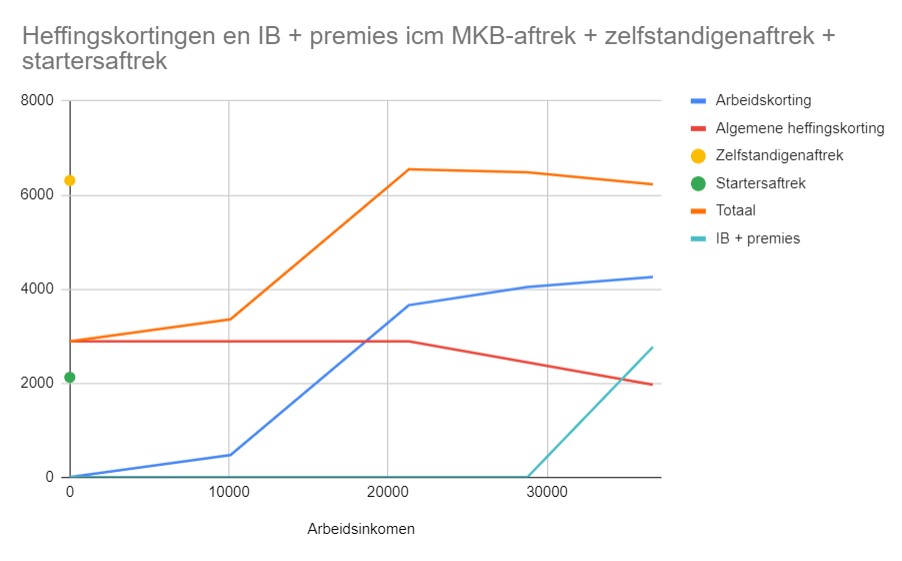

Grafisch weergegeven ziet het er als volgt uit:

Bij toepassing van uitsluitend MBK-aftrek (indien de ondernemer ook ondernemer voor de inkomstenbelasting is), is het netto winst tot 14.085 belastingvrij.

Inclusief zelfstandigenaftrek begint het belasting betalen bij 26.855 euro vanwege de extra aftrek van 6.310 euro van de winst. De ondernemer moet dan wel minimaal 1225 uur werkzaam zijn voor zijn bedrijf.

Tenslotte inclusief de startersaftrek is de winst tot 28.774 euro onbelast. Met de startersaftrek komt er nog eens 2.123 euro in mindeling op de winst voordat er belasting over wordt berekend.

Naast het betalen van inkomstenbelasting is de ondernemer ook altijd nog premie ZVW (Zorgverzekeringswet) verschuldigd. Deze premie is niet in de overzichten meegenomen en bedraagt 5,50% van het belastbaar inkomen.

De volgende keer ga ik in op de toeslagen.

Afschaffing FOR per 1-1-2023?

Het kabinet kondigt in de Voorjaarsnota 2022 de afschaffing van de FOR (fiscale oudedagsreserve) aan. Zelfstandigen kunnen jaarlijks 9,44% van de winst, in 2022 tot een maximum van € 9.632, aftrekken van de belasting als reserve voor hun oude dag. Dat geld kan ook worden gebruikt als bedrijfsreserve. Door de eveneens aangekondigde verhoging van de fiscale ruimte voor zelfstandigen om pensioen op te bouwen, is de FOR volgens het kabinet overbodig en wordt per 01-01-2023 afgeschaft.

Of dit werkelijk doorgaat volgens plan zal Van Buuren Belastingen nauwgezet volgen.

Heffingskortingen

Hoe zit het nu eigenlijk met het verschil tussen heffingskortingen, aftrekposten en toeslagen? Best onoverzichtelijk omdat het ene een korting is op je belastingbetaling, het andere een aftrekpost op je inkomsten en de derde iets wat je apart aan moet gaan vragen. Ik ga het in verschillende delen op eenvoudige wijze uitleggen.

Deel 1: Heffingskortingen

Een heffingskorting is een korting op de te betalen inkomstenbelasting en premies volksverzekeringen. Als voorbeeld neem ik de meest toegepaste kortingen: de algemene heffingskorting en de arbeidskorting. Op de algemene heffingskorting heeft iedereen recht, op de arbeidskorting alle werkenden.

De hoogte van de korting wordt berekend over de inkomsten. In loondienstverband regelt de werkgever de toepassing van de kortingen voordat er loonbelasting over geheven wordt, als ondernemer geef je aan dat je er recht op hebt tijdens de aangifte inkomstenbelasting voor zover dit nog niet in de aangifte al automatisch aangekruist staat.

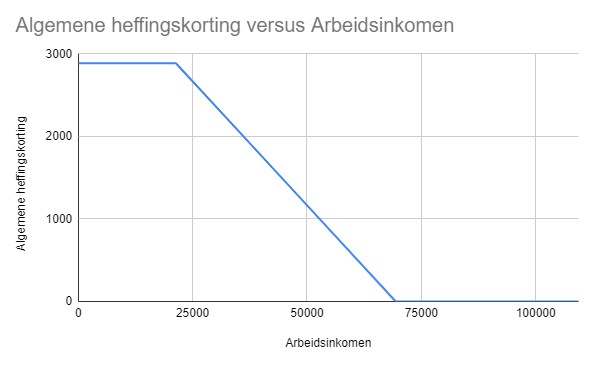

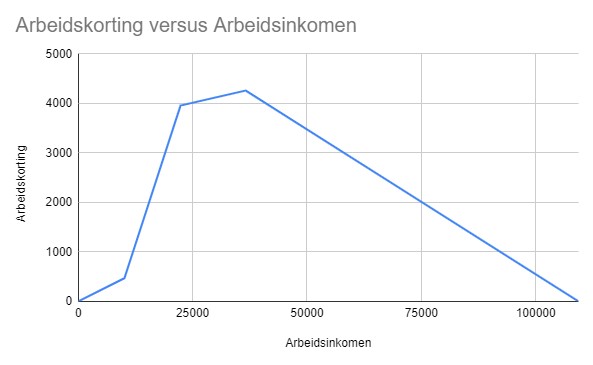

De algemene heffingskorting is maximaal 2.888 euro en wordt afgebouwd naarmate het inkomen hoger wordt. De arbeidskorting ziet er meer uit als een bergje, de korting begint laag, stijgt naar een maximum van 4.260 euro en gaat terug naar 0.

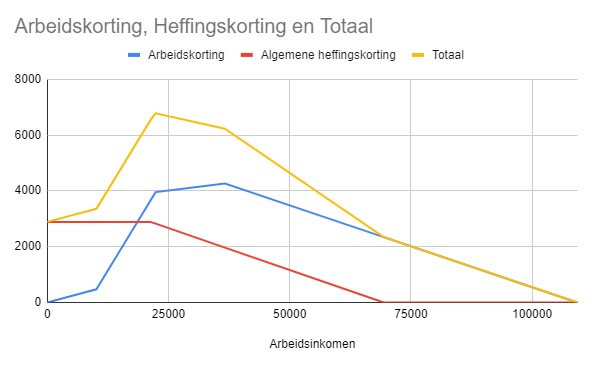

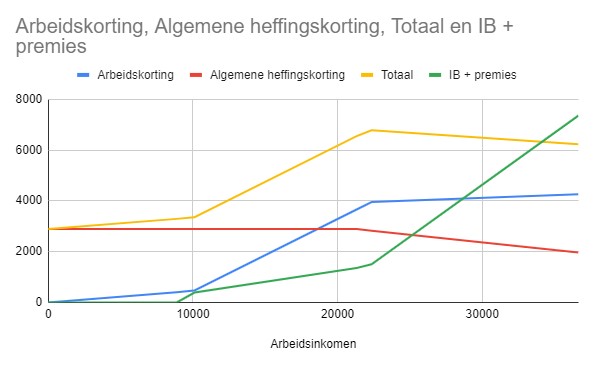

Om te zien hoe de kortingen uitpakken, kunnen we dat het handigste grafisch weergeven. Onderstaande grafieken geven weer bij welke inkomsten je welk bedrag aan korting op de inkomstenbelasting ontvangt.

De algemene heffingskorting is maximaal 2.888 euro en wordt afgebouwd naarmate het inkomen hoger wordt. De arbeidskorting start bij 0, stijgt naar een maximum van 4.260 euro en gaat terug naar 0.

De arbeidskorting start bij 0, stijgt naar een maximum van 4.260 euro en gaat terug naar 0.

Algemene heffingskorting en arbeidskorting gecombineerd.

Algemene heffingskorting en arbeidskorting afgezet tegen het totaal aan betaalde inkomstenbelasting en premies bij een bepaald inkomen.

Op basis van deze kortingen kan je de conclusie trekken dat je als werkende pas vanaf een bruto inkomen van 8.880 euro daadwerkelijk inkomstenbelasting moet gaan betalen. Pas bij 22.356 euro is het bedrag aan inkomstenbelasting en premies volksverzekeringen opgelopen tot 1.585 euro. Daarna loopt het sneller op omdat de kortingen afgebouwd worden.

In bepaalde situaties zullen nog andere kortingen van toepassing zijn. Bijvoorbeeld de inkomensafhankelijke combinatiekorting (ouders met jonge kinderen) of de (alleenstaande) ouderenkorting.

Een zelfstandig ondernemer zonder parttime loondienstverband houdt van zijn netto omzet (opbrengsten minus kosten) in het begin best veel over. Zeker als je in aanmerking neemt dat bij minimaal 1225 uur de ondernemersaftrek daar nog bij komt. In mijn volgende blog komen de aftrekposten aan bod.

Financial planner: hoe om te gaan met een zakelijke rekening

Een zakelijke rekening aanhouden voor de zakelijke inkomsten en uitgaven maakt het financieel inzicht en overzicht een stuk eenvoudiger. In één oogopslag zou je kunnen zien hoe je er financieel voorstaat, zonder de administratie te hoeven raadplegen. Ware het niet dat er natuurlijk wel wat op aan te merken is. Namelijk:

- zijn er openstaande posten?

- hoeveel omzetbelasting moet ik straks afdragen?

- wat wordt mijn aanslag inkomstenbelasting en premie zvw?

- maak ik gebruik van een oudedagsreserve?

Behalve de openstaande posten is het voor de stand van de zakelijke rekening handig wanneer er aparte potjes zijn voor het betalen van omzetbelasting en inkomstenbelasting/premie zvw en de reservering voor de oudedag. Dat kan tegenwoordig gemakkelijk ingeregeld worden d.m.v. de mogelijkheid om spaarpotjes te openen onder de betaalrekening. Het maandelijks boeken van de verschuldigde omzetbelasting en verwachte inkomstenbelasting levert dan geen grote schommelingen op in de stand van de rekening.

De reservering voor de oudedag is een aftrekpost van de fiscale winst en daar zal op een later tijdstip nog belasting over betaald gaan worden. Hiervoor is het dus min of meer noodzakelijk dat dit op de rekening blijft staan en niet per ongeluk uitgegeven wordt. Een spaarpotje Oudedagsreserve is een must bij het gebruik van deze fiscale aftrekpost.

Voorbereidingen aangifte inkomstenbelasting voor ondernemers

Vanaf 1 maart kan men de vooringevulde aangifte inkomstenbelasting downloaden. Daar staan alle bij de Belastingdienst bekende gegevens vooringevuld. De ondernemers hebben daar bedrijfscijfers aan toe te voegen. Hoe uitgebreid dat moet zijn is afhankelijk van de vraag of je ook ondernemer bent voor de inkomstenbelasting. Daarvoor is een checklist beschikbaar. Het voorbereiden van de aangifte kan veel werk zijn en het is raadzaam daar tijdig (nu) mee te beginnen.

Inkomsten uit overig werk

Ben je géén ondernemer voor de inkomstenbelasting, dan kun je volstaan met een opgave van de inkomsten uit overig werk, waarbij enkele posten nader gedetailleerd weergegeven worden. Hoe uitgebreid bepaal je zelf, minimaal naast de omzet zijn de kosten zoals:

– reiskosten

– telefoon/internet

– algemene kosten

Is de post algemene kosten verhoudingsgewijs erg groot, maak daar dan een verdere uitsplitsing op.

Ondernemer voor de inkomstenbelasting

Ben je wél ondernemer voor de inkomstenbelasting, dan is de aangifte uitgebreider (meer posten uitgesplitst) en wordt de balans (activa en passiva) opgemaakt. Hierbij is het zaak de overlopende posten bij de jaarafsluiting goed te registreren. Te denken valt aan:

– investeringen in inventaris/machines/vervoersmiddelen

– debiteuren/crediteuren (nog te ontvangen of betalen bedragen over 2021)

– te betalen/ontvangen omzetbelasting 4e kwartaal 2021

en daarnaast

– afschrijvingen

– bijtelling bij auto/youngtimer van de zaak

– privéopnames en -stortingen

– beginbalans 2021

ter bepaling van het eigen vermogen van de onderneming.

Genoemde posten zijn uiteraard geen volledige opsomming maar dienen als voorbeeld waar je minimaal aan moet denken.